第8章 - 做多收益(获得杠杆收益敞口)

课程级别:#高级

简要总结

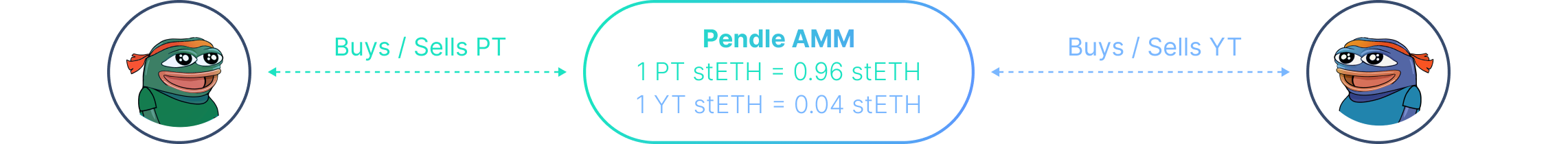

收益代币(YT)在Pendle AMM中与本金代币(PT)在同一个池中交易。

假设1个YT stETH以0.04个stETH的价格交易,1年后到期。持有1个YT stETH给您在到期前收取1个stETH收益的权利。

Peepo认为1个stETH在1年内将产生超过0.04个stETH的收益(相当于4%年化收益率),并选择购买1个YT stETH。

在这里,Peepo获利,因为他累积的未来收益大于他购买YT stETH时的价格。Peepo基本上是在做多stETH收益:

💡 购买并持有YT = 做多收益 利润 = 未来收益 - YT成本

如何操作

- 前往 Pendle

- 购买YT

- 选择您想购买的YT。

- 选择输入资产(即您想用来购买YT的资产)

- 查看您交易的输出和价格影响。

- 批准并确认交易

- 被动管理 - 持有YT并收集所有收益直到到期 主动交易 - 当隐含年化收益率增加时出售YT

- 从 Pendle仪表板 赎回YT收益

我如何变得盈利?

当以下任一或两者发生时您会获利…

- YT价格上涨

- YT产生的收益超过您购买YT的成本

一般来说,您在押注以下任一或两者…

- 隐含年化收益率在您购买后上升(这会推高YT价格),隐含年化收益率由市场力量(YT和PT的供需)驱动

- 底层年化收益率和/或做多收益年化收益率变得更高(这意味着收益产生得更快)

这里有一个表格,快速总结了作为YT持有者对您有利或不利的因素。如果指标朝相反方向发展,只需翻转箭头的方向。

| 指标👇 / 影响 👉 | YT价格 | YT收益应收款 |

|---|---|---|

| 底层基础资产价格 ⤴️ | ⬆️ | ┄ |

| 隐含年化收益率 ⤴️ | ⬆️ | ┄ |

| 底层年化收益率 ⤴️ | ┄ | ⬆️ |

| 做多收益年化收益率 ⤴️ | ┄ | ⬆️ |

| 到期时间 ⤵️ | ⬇️ (缓慢) | ┄ |

杠杆收益敞口和名义价值

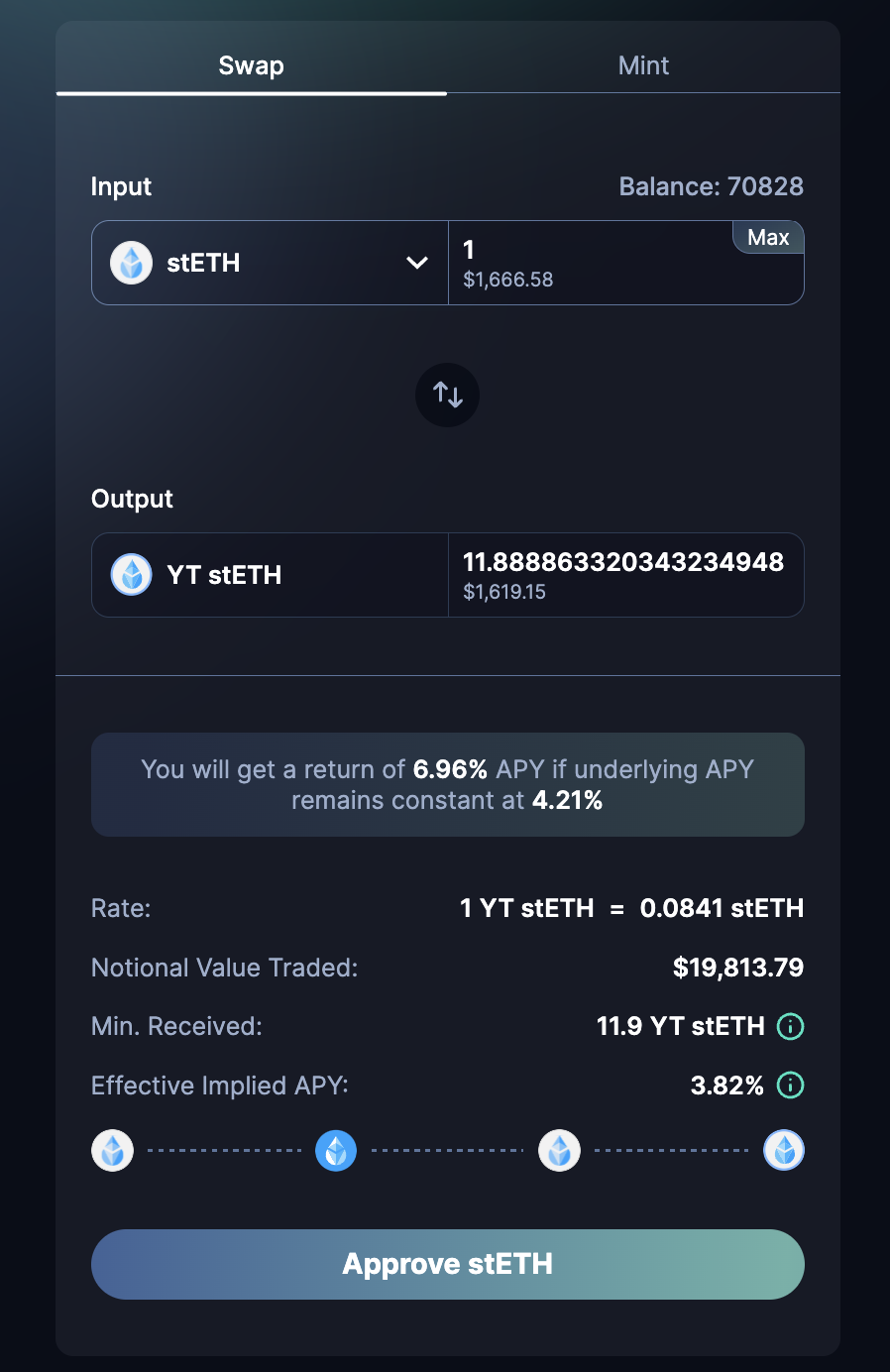

由于YT通常比底层基础资产便宜得多,通过购买YT您实际上获得了杠杆收益敞口。例如,在下面的图像中,您只需1个stETH的成本就可以赚取约11.9个stETH的收益,这在名义交易价值中是11.9倍的有效杠杆。

不涉及借贷,因此没有清算或预言机错误的风险。杠杆简单地通过收益代币化实现,它让您只需原价格的一小部分就能购买资产的收益部分。

以1个stETH的成本,您购买了价值11.9个ETH的stETH收益敞口。在这种情况下,名义价值的杠杆为11.9倍。

我何时应该做多收益并购买YT?

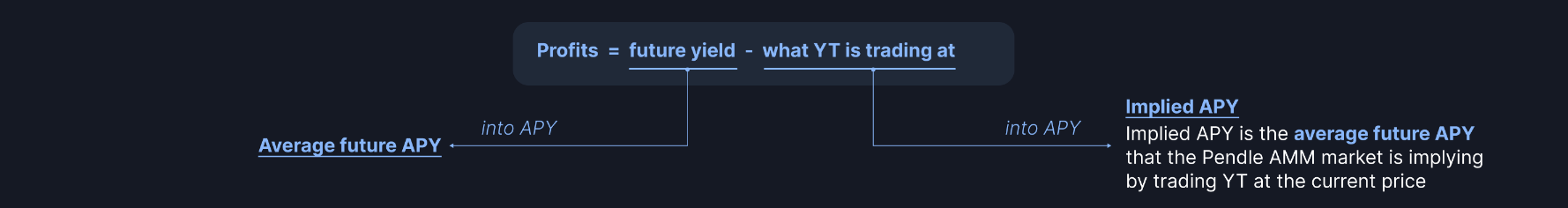

简要总结部分的最后一句话可以浓缩为一个公式:

构建收益率交易的最佳方式是以年化收益率术语思考,而不是美元价值。

如果您认为平均未来年化收益率将高于当前隐含年化收益率(市场暗示的年化收益率),那么做多收益是一个合理的策略。

平均未来年化收益率的一个简单估计是当前底层年化收益率,这是在底层协议中产生的年化收益率。如果从现在到到期所有条件都保持完全相同,未来年化收益率应该与底层年化收益率相同。

如果您假设当前底层年化收益率是未来年化收益率的良好估计,这些是查看何时是购买YT好时机的简单指导原则:

💡 如果隐含年化收益率相比底层年化收益率较低,那么您更有可能从购买YT中获利。

💡 如果隐含年化收益率相比底层年化收益率较高,那么您不太可能从购买YT中获利。

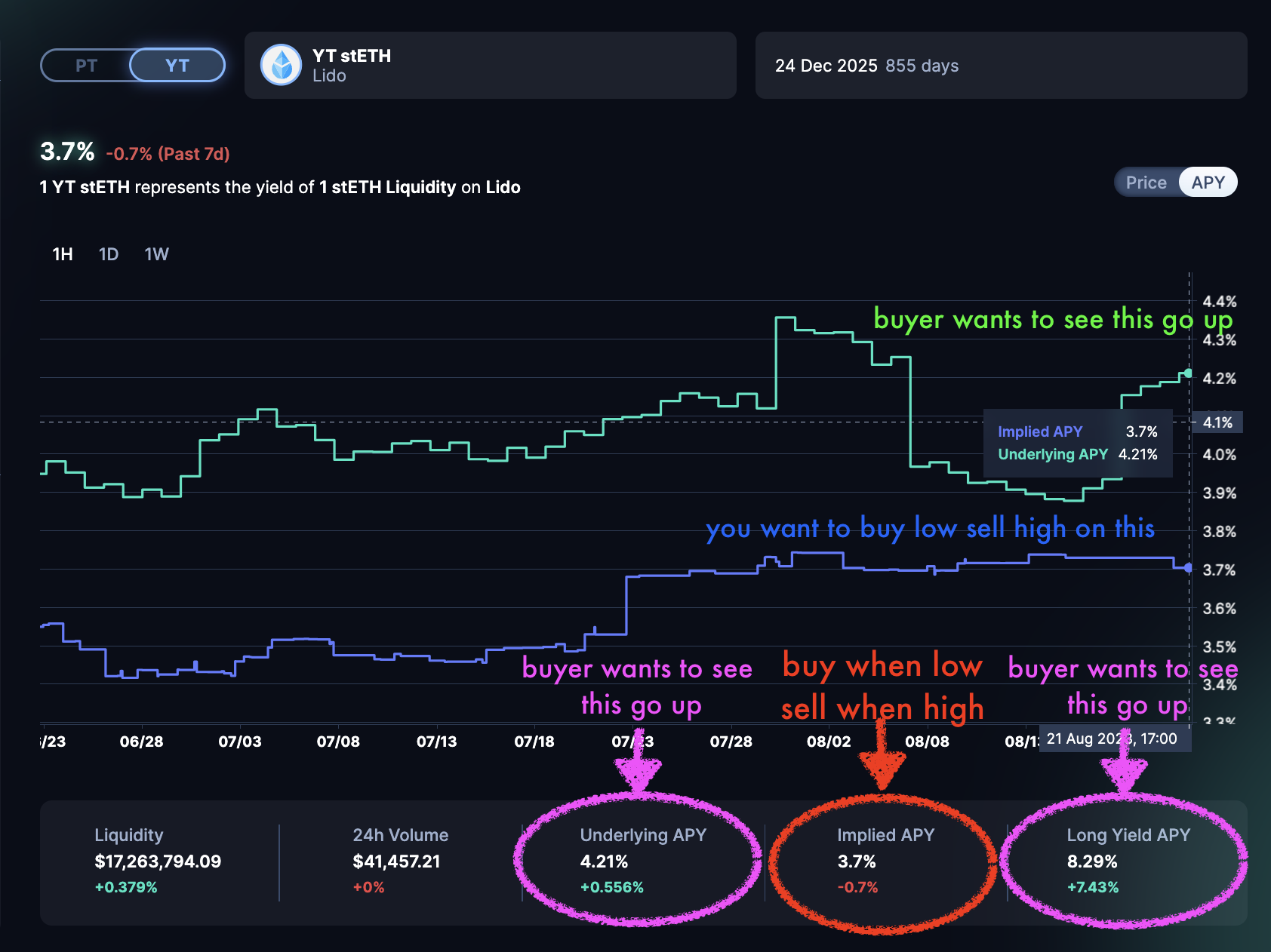

如何管理我的交易?

被动管理 - 当隐含年化收益率低时购买并持有YT

当隐含年化收益率相对于底层年化收益率较低时,YT是便宜的。

只要底层年化收益率保持在您购买YT时的隐含年化收益率之上,您很可能从这笔交易中获利。

利润 = 从YT收集的总收益 - YT成本

主动交易 - 当隐含年化收益率高时出售YT

YT可以随时出售。就像任何其他代币一样,您也可以通过YT的"低买高卖"获利。

您可以通过监控隐含年化收益率,并在隐含年化收益率增加时出售您的YT来获利。

利润 = (收集的总收益 + YT出售收入)- YT成本

Pendle应用中的隐含年化收益率图表

我如何预测平均未来年化收益率?

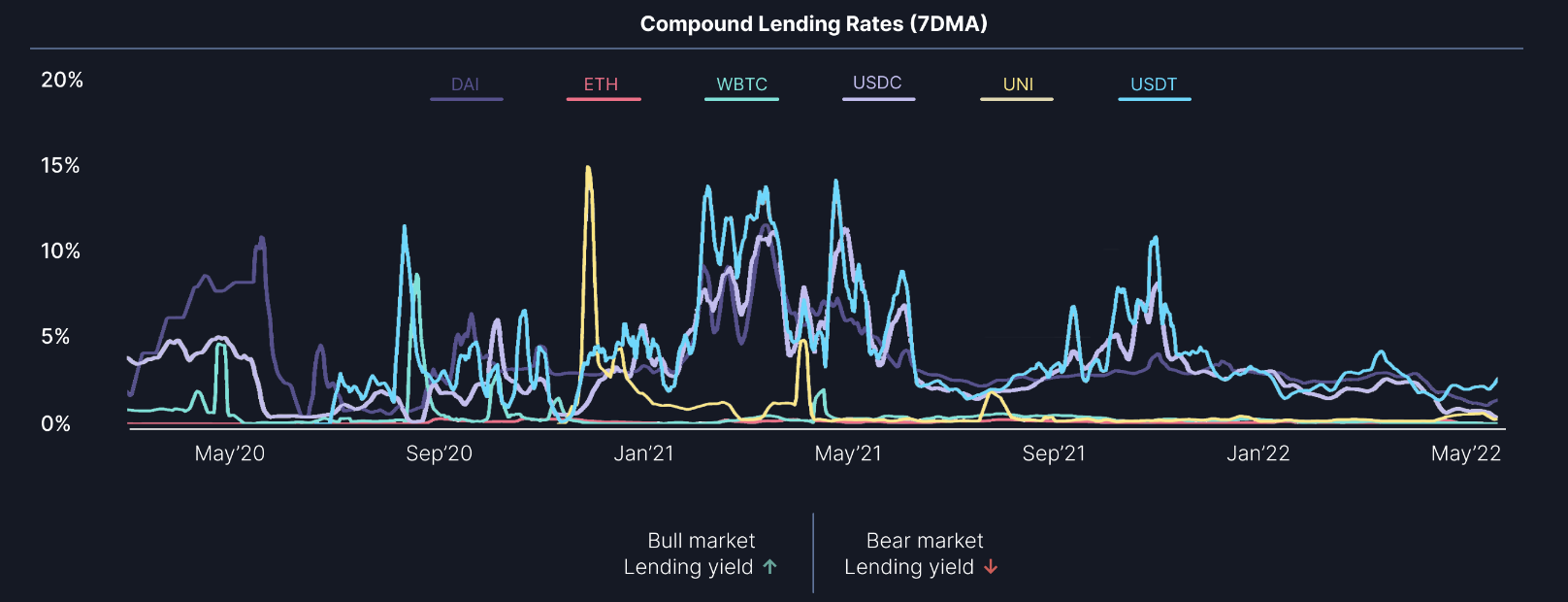

前一节中的简单指导原则有一个重大假设,即底层年化收益率将保持不变。

当然,现实并非如此简单,这通常不是这种情况。许多其他因素可能影响未来收益,例如市场情绪或底层协议收益生成机制的变化。

例如,在牛市中,对资金的需求很高,导致货币市场的借贷利率更高。这种需求将转化为更高的借贷年化收益率,从而为放贷者带来更高的年化收益率。在识别和分析这些趋势方面的任何优势都将大大有助于预测未来收益并执行这一策略。

作为另一个假设的例子,GMX可能接近成功与谷歌和亚马逊合作,为GLP收益在未来由于用户活动、兴趣增加,最终交换费用、奖励等的增加而飙升提供催化剂。

因此,仅仅因为YT相对昂贵并不一定意味着它被高估了。在这种情况下,现在提前购买YT可能是一个好主意。

评估隐含年化收益率价值的另一种方法是分析其在Pendle上的历史趋势。

它是如何工作的?

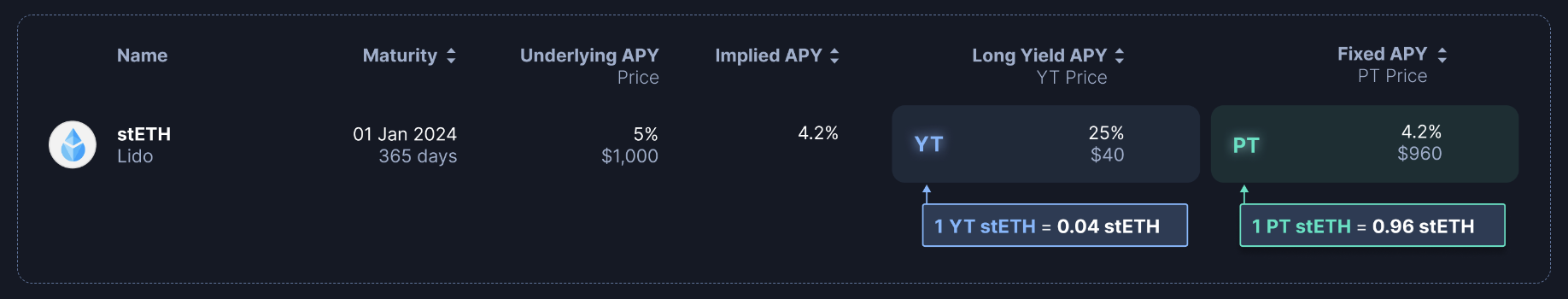

假设Pendle中有一个stETH池,到期时间为1年。这意味着YT stETH的持有者有权在接下来的1年中收集stETH收益。

Peepo在2023年1月1日从Pendle市场页面看到以下信息:

YT stETH = 0.04 stETH隐含年化收益率 = 4.2%

通过以这个价格交易YT stETH,市场将stETH在明年的平均未来年化收益率估值为4.2%。

底层年化收益率 = 5%

底层年化收益率意味着stETH目前从Lido的质押奖励中产生5%的收益。因此持有stETH净收益为5%年化收益率。

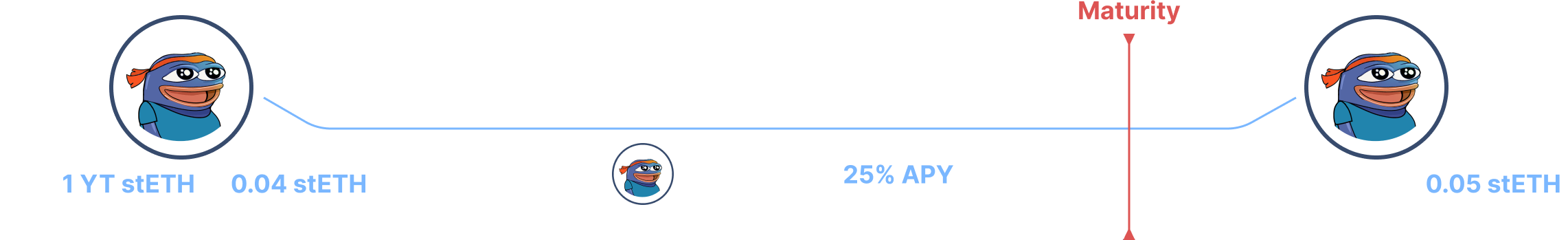

做多收益年化收益率 = 25%

以当前价格购买并持有YT的年化收益率,假设平均未来年化收益率等同于当前底层年化收益率。

Peepo预测stETH的平均未来年化收益率将保持在5%以上,这意味着当前4.2%的隐含年化收益率是一个便宜货。

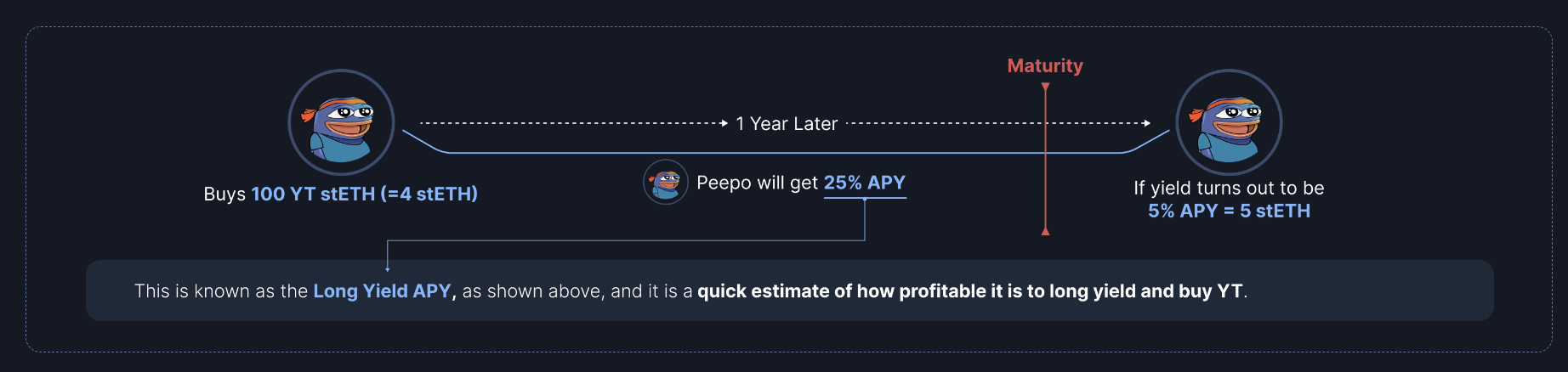

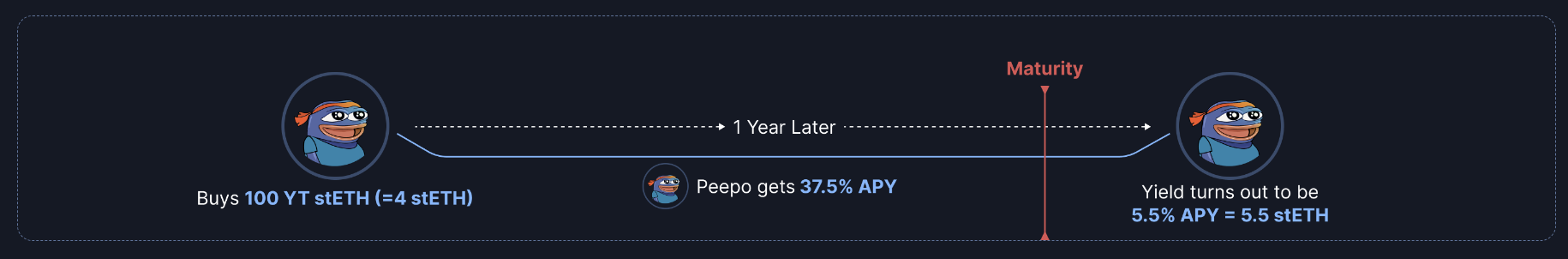

Peepo选择购买100个YT stETH(= 4个stETH),知道如果平均未来年化收益率保持在当前底层年化收益率(这是一个可能的假设),他将收到价值5个stETH的收益,净收益为25%年化收益率。

结果是平均年化收益率在明年增加到5.5%,Peepo最终收到了更大的收益。

与简单持有stETH(将收到显示的5.5%年化收益率)相比,Peepo通过持有YT stETH获得了超过6倍的年化收益率。

Wojak购买了4个stETH

通过持有4个stETH1年,Wojak赚取了5.5%年化收益率 = 0.22个stETH

Peepo购买了100个YT stETH(=4个stETH)

通过持有100个YT stETH1年,Peepo赚取了1.5个stETH。Peepo通过持有YT stETH而不是stETH获得了超过6倍的年化收益率。

然而,重要的是要注意,与大多数投资一样,更高的回报伴随着更高的风险。

当隐含收益远大于底层年化收益率时,做多收益年化收益率将为负。这意味着假设底层年化收益率保持恒定,购买YT的成本将超过收集的平均未来收益。在这种情况下,通常不是购买YT的好时机,除非您相信底层年化收益率将上升到当前隐含年化收益率之上。

即使您在隐含年化收益率 < 底层年化收益率时以正的做多收益年化收益率购买YT,平均未来年化收益率可能下降到低于您交易的隐含年化收益率,您将遭受损失(再次查看第3.1节中的等式)。

最终,您正在进入一个做多收益头寸,您的利润取决于收益的维持或增加。